2.3.1DR相關(guān)公司競爭力分析

?

DR(數(shù)字化X光機)主要由X線球管�����、X線高壓發(fā)生器�、數(shù)字探測器、機械部件和圖像系統(tǒng)等組成��。國內(nèi)具有一定規(guī)模以上的DR生產(chǎn)廠有40多家��,競爭十分激烈。其中大部分廠家采用OEM模式��,即購買相關(guān)部件進行組裝(類似于電腦組裝)�����,他們?nèi)狈夹g(shù)上的核心競爭力��。只有少數(shù)DR廠商能夠?qū)崿F(xiàn)核心部件的國產(chǎn)化�����,這類廠家在市場競爭中將占據(jù)優(yōu)勢���。

?

從整機來看���,數(shù)字探測器是DR最重要的部分,決定了產(chǎn)品的圖像質(zhì)量�。在我國只有安健科技、上海奕瑞����、江蘇康眾、德潤特具有設(shè)計和生產(chǎn)能力��。

?

高壓發(fā)生器是DR的另一個核心部件,其能自動根據(jù)成像區(qū)衰減狀態(tài)調(diào)整kV���、mA等參數(shù)����,使X線管保持最佳負荷狀態(tài)��。國內(nèi)企業(yè)中���,只有安健科技、廣西俊龍�、德潤特等具有該設(shè)備的自主生產(chǎn)能力。

?

X線球管是DR第三個核心部件�。在國內(nèi)只有安健科技和杭州凱龍具有球管的生產(chǎn)能力。

?

綜上�,安健科技是國內(nèi)DR制造商中唯一具有全核心部件自主研發(fā)能力的企業(yè),從而保證了其產(chǎn)品成本低�、質(zhì)量穩(wěn)定、售后服務(wù)好����,在國家支持優(yōu)秀國產(chǎn)醫(yī)療設(shè)備的大背景下,有望通過實現(xiàn)進口替代而快速成長�。

?

器械行業(yè)投資主線二:系統(tǒng)性平臺制勝

?

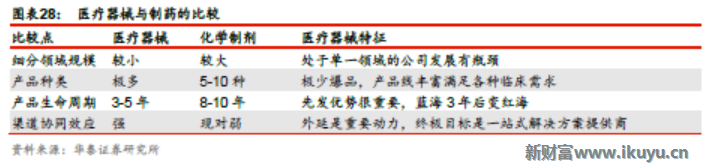

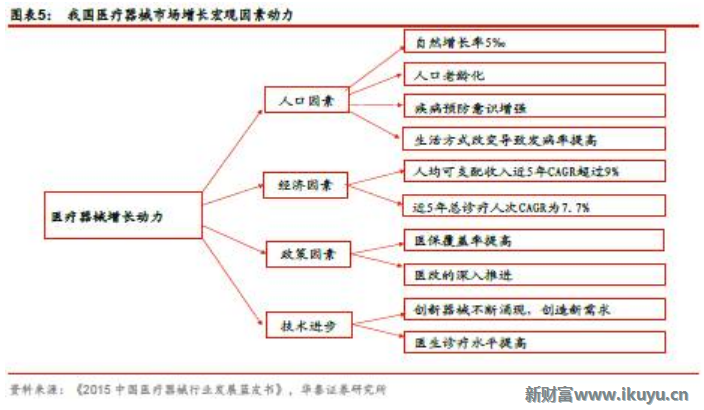

器械公司與藥企發(fā)展路徑不同���,其本質(zhì)是由于行業(yè)特征不同造成的。醫(yī)療器械行業(yè)的細分領(lǐng)域非常多�,但每個領(lǐng)域的市場空間并不大,且產(chǎn)品生命周期短更新?lián)Q代快��。往往一個競爭格局好的細分領(lǐng)域�����,3-5年就從藍海變紅海���。這就決定了任何一個在單一細分領(lǐng)域的器械龍頭公司在3-5年內(nèi)生增長就會有瓶頸(不像藥企經(jīng)常依靠1-2個獨家大品種就能穩(wěn)定增長5年以上)�����。另一方面����,終端客戶���,如醫(yī)院��,需要許多不同品類和規(guī)格的器械��,他們希望對接能夠提供一站式解決方案的器械廠商或者經(jīng)銷商����。

?

?

這就決定了優(yōu)秀醫(yī)療器械公司的發(fā)展路徑是進口替代的細分領(lǐng)域中脫穎而出,通過外延并購豐富產(chǎn)品線并強化渠道優(yōu)勢��,打造成能夠為終端客戶提供一站式解決方案的平臺型廠商�。以樂普醫(yī)療為例:

?

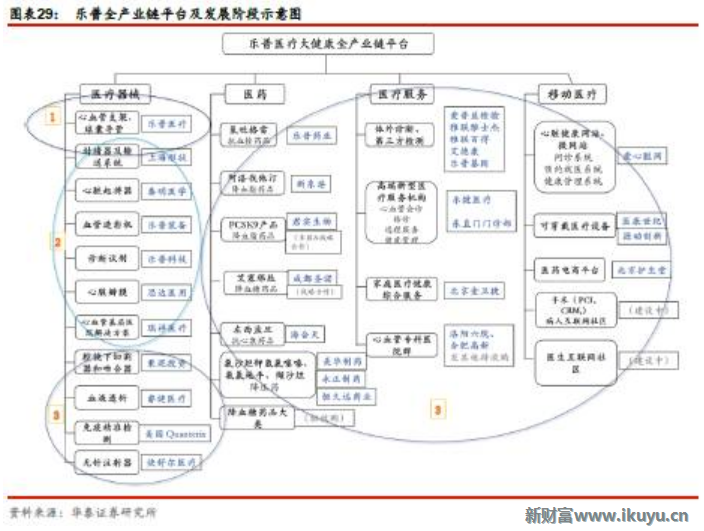

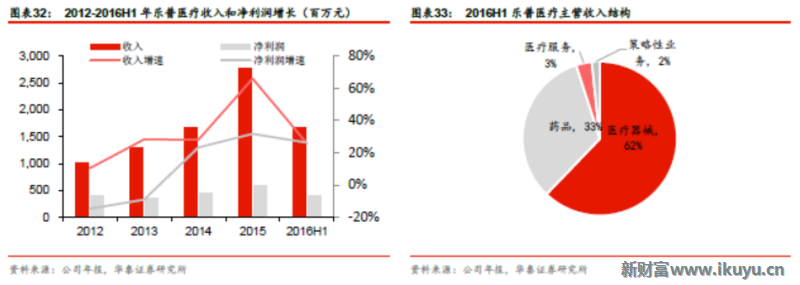

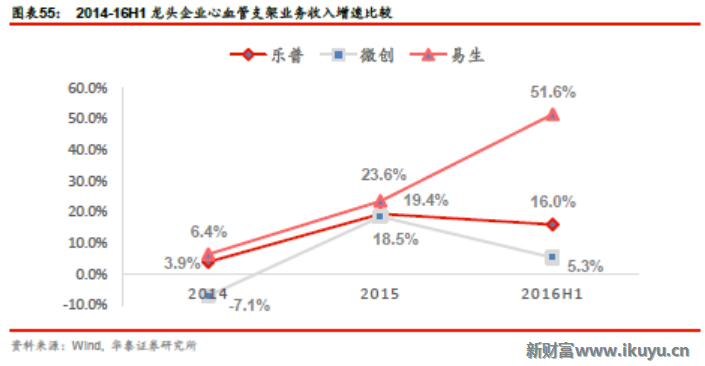

第一階段公司依靠心血管支架進口替代快速發(fā)展,形成穩(wěn)定現(xiàn)金流�。當該領(lǐng)域的增長遇到瓶頸時。公司進入下一階段�。

?

第二階段,公司借助心血管支架業(yè)務(wù)積累的渠道優(yōu)勢��,進行外延式發(fā)展��。通過并購起搏器���、瓣膜、導管��、血管造影機等器械與耗材�����,打造了心血管器械領(lǐng)域產(chǎn)品線最豐富的公司之一,相比于第一階段�,構(gòu)筑更強的競爭優(yōu)勢。當心血管器械市場空間再次對公司增長構(gòu)成瓶頸時�,公司進入第三階段。

?

第三階段���,公司積極尋求器械以外以及心血管以外的發(fā)展空間��。在器械方面���,公司將業(yè)務(wù)拓展到外科微創(chuàng)手術(shù)器械,血液透析及精準醫(yī)療領(lǐng)域����。在非器械方面,公司借助原有的業(yè)務(wù)與渠道優(yōu)勢����,將業(yè)務(wù)拓展到心血管藥品、心血管醫(yī)院和心血管移動醫(yī)療領(lǐng)域���,從而打造了國內(nèi)唯一的心血管全產(chǎn)業(yè)鏈平臺��。競爭優(yōu)勢再一次增強����。

?

?

我們認為樂普的發(fā)展對醫(yī)療器械公司的投資有很好的借鑒意義。也與海外的器械龍頭公司歷程���,如強生���、美敦力等,有諸多相似之處��。我們在投資主線一中談到各個細分領(lǐng)域的龍頭公司����,未來當他們原有業(yè)務(wù)遇到瓶頸時,將不可避免的通過內(nèi)生外延實現(xiàn)產(chǎn)品的多元化�,在單一領(lǐng)域或者關(guān)聯(lián)度高的多個領(lǐng)域為醫(yī)院提供一站式解決方案。

?

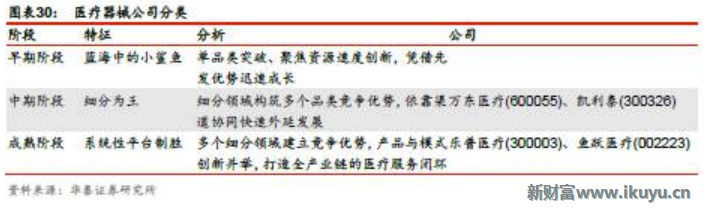

綜上所述����,我們根據(jù)公司的發(fā)展階段將我們推薦的標的進行分類����,以供投資者參考。越是早期的公司成長潛力越大��,但投資風險也高。越是成熟的公司持續(xù)爆發(fā)增長的可能性小���,但投資風險小����。我們重點推薦樂普醫(yī)療和魚躍醫(yī)療�。

?

?

重點公司投資要點

?

4.1$樂普醫(yī)療(SZ300003)$ :大健康全產(chǎn)業(yè)鏈平臺競爭優(yōu)勢明顯

?

心血管器械龍頭企業(yè),平臺優(yōu)勢明顯�。公司是國內(nèi)心血管器械領(lǐng)域的龍頭企業(yè),規(guī)模及豐富的產(chǎn)品線是公司的優(yōu)勢�����。公司多年來通過內(nèi)生外延打造了心血管領(lǐng)域國內(nèi)唯一的集醫(yī)療器械��、藥品���、醫(yī)療服務(wù)��、移動醫(yī)療四位一體的全產(chǎn)業(yè)鏈平臺�。短期內(nèi)難以被復制����,具有很強的核心競爭力����。公司將一直堅持平臺化的戰(zhàn)略���,未來有廣闊的發(fā)展空間��。

?

?

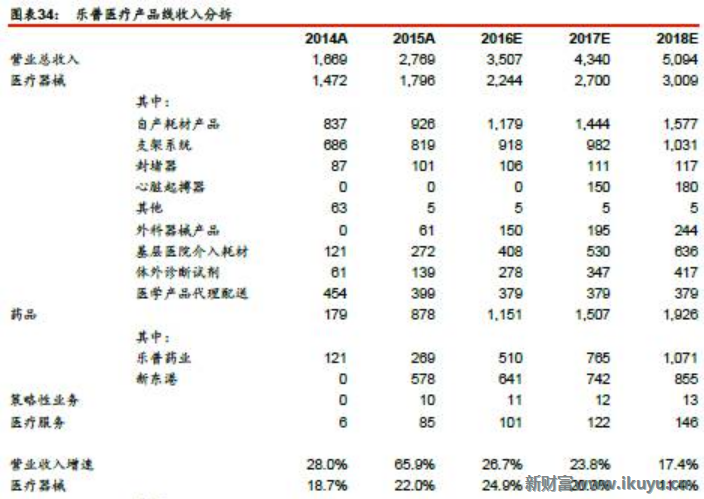

器械業(yè)務(wù)穩(wěn)定增長���,關(guān)注可降解支架上市。公司是國內(nèi)心血管支架領(lǐng)域的領(lǐng)軍企業(yè)(市場份額排名第二)�,該業(yè)務(wù)將隨著PCI手術(shù)量的增長而增長,提供穩(wěn)定的現(xiàn)金流�。并購的IVD業(yè)務(wù)、外科吻合器����、和最近獲批上市的雙腔起搏器在國產(chǎn)器械中技術(shù)領(lǐng)先、競爭格局好�����, 是公司器械板塊未來主要的增長動力���。從長遠來說�,可降解支架有望在18年上市���,將給公司未來3-5年的業(yè)績持續(xù)增長提供保證�����,且是股價上行的催化劑�。

?

?

藥品業(yè)務(wù)將維持3-5年的高成長���。公司藥品收入主要由樂普藥業(yè)(主力產(chǎn)品氯吡格雷)和新東港藥業(yè)(主力產(chǎn)品阿托伐他?��。┴暙I,氯吡格雷和阿托伐他汀市場空間大(均在50億元以上)����,競爭格局好(3-5家競爭),公司銷售基數(shù)低(收入在1-2億元)���,預計未來還能保持多年的高成長���。公司今年加大了在藥品板塊的布局����,收購了氯沙坦鉀氫氯噻嗪����、氨氯地平、纈沙坦等心血管其他重磅品牌��。這些品種有望借助公司現(xiàn)有的心血管藥品銷售渠道而放量��。為此�����,公司藥品業(yè)務(wù)持續(xù)增長的確定性也很高��。

?

?

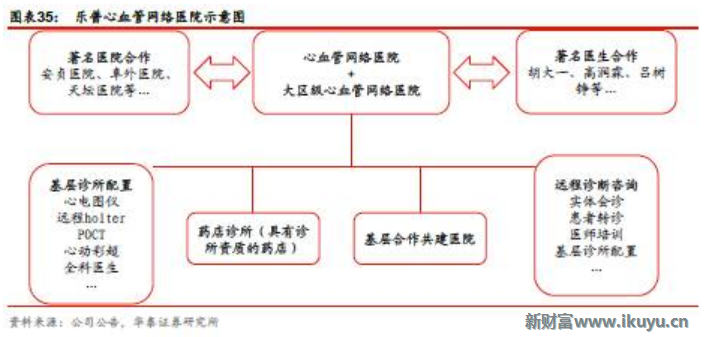

?

布局醫(yī)療服務(wù)�����、移動醫(yī)療增強全產(chǎn)業(yè)鏈平臺優(yōu)勢���。在豐富的器械�、藥品產(chǎn)品線支持下�����,公司積極布局心血管醫(yī)院��、移動醫(yī)療等終端業(yè)務(wù)���,打造上下游一體化的產(chǎn)業(yè)鏈平臺���。目前公司通過與知名專家和醫(yī)院合作建立了北京心血管網(wǎng)絡(luò)醫(yī)院,未來擬投資建立5個省級區(qū)域性心血管醫(yī)院(已收購洛陽六院和合肥高新心血管?���?漆t(yī)院),1500個鄉(xiāng)鎮(zhèn)藥店診所(已建設(shè)200多家)���,從而形成三級心血管醫(yī)療服務(wù)體系���。該體系的建立不僅能促進公司器械與藥品業(yè)務(wù)增長,而且將打造難以復制的心血管全產(chǎn)業(yè)鏈平臺��,競爭優(yōu)勢明顯�����。

?

?

大健康全產(chǎn)業(yè)鏈平臺競爭優(yōu)勢明顯,上調(diào)至“買入”評級����。我們預測公司2016-18年的EPS分別為0.39/0.52/0.67元,歸母凈利潤分別為6.91/9.27/11.96億元�,同比增長33%/34%/29%,當前股價對應(yīng)的PE為42/32/25倍����。考慮到公司未來業(yè)績增長確定性高全產(chǎn)業(yè)鏈平臺競爭優(yōu)勢明顯���,公司應(yīng)當享受一定的估值溢價����,我們給予公司17年EPS35-40倍�����,目標價19–21元���,上調(diào)至“買入”評級�����。

?

風險提示:耗材招標降價����;可降解支架研發(fā)進度不達預期。

?

4.2$魚躍醫(yī)療(SZ002223)$ :質(zhì)地優(yōu)良的器械龍頭

?

投資要點

?

發(fā)展前景廣闊����,估值有吸引力

?

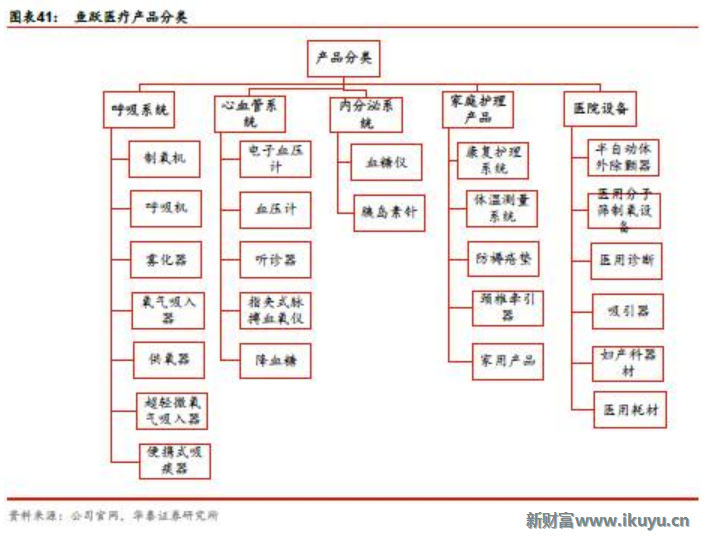

公司是國內(nèi)家用醫(yī)療器械的龍頭企業(yè)�����。在家用器械領(lǐng)域是產(chǎn)品線最豐富的公司���。制氧機����、電子血壓計�、霧化器等多個重點產(chǎn)品在國內(nèi)市場占有率領(lǐng)先。公司14年并購了上械集團����,獲得了豐富的醫(yī)用器械與耗材的產(chǎn)品線(>1300張注冊證),通過不斷開拓醫(yī)院渠道打造出家用�����、醫(yī)用器械營銷平臺,未來發(fā)展前景廣闊�����。公司當前PETTM45倍��,17年P(guān)E32倍�,處于過去三年低點(過去三年P(guān)ETTM與PEForward中樞分別約為60倍與40倍)。公司估值具有吸引力���,重點推薦�����。

重點產(chǎn)品穩(wěn)健增長

?

16年公司聚焦重點的高毛利產(chǎn)品����。其中�����,我們預計制氧機收入+20%(超預期,由于西藏貢獻幾千萬增量收入)���,電子血壓計收入+20%���,血糖儀收入+70%,霧化器收入+15%��,呼吸機實現(xiàn)收入2000多萬�,剩余產(chǎn)品維持穩(wěn)定,整體表現(xiàn)良好����。16Q4上線的留置針貢獻約1000萬收入��,17年有望快速增長���,值得關(guān)注�。重點產(chǎn)品增長穩(wěn)定保證了公司長期穩(wěn)健發(fā)展����。

?

外延并購增強醫(yī)院渠道產(chǎn)品線

?

公司在家用醫(yī)療器械渠道已經(jīng)成為絕對龍頭,下一步的戰(zhàn)略重點是發(fā)展醫(yī)用耗材渠道��。收購中優(yōu)醫(yī)藥是該戰(zhàn)略的推進。中優(yōu)醫(yī)藥不僅增厚公司業(yè)績����、豐富在醫(yī)院渠道的產(chǎn)品線,而且將實現(xiàn)公司各個臨床產(chǎn)品間的資源共享與促進���,保障公司在醫(yī)用耗材領(lǐng)域的快速擴張����。若醫(yī)用渠道產(chǎn)品增長勢頭良好�,公司將不斷外延并購,從而進一步增強其家用���、醫(yī)用銷售渠道平臺的競爭優(yōu)勢��。

?

質(zhì)地優(yōu)良的器械龍頭企業(yè)穩(wěn)步成長���,“買入”評級

?

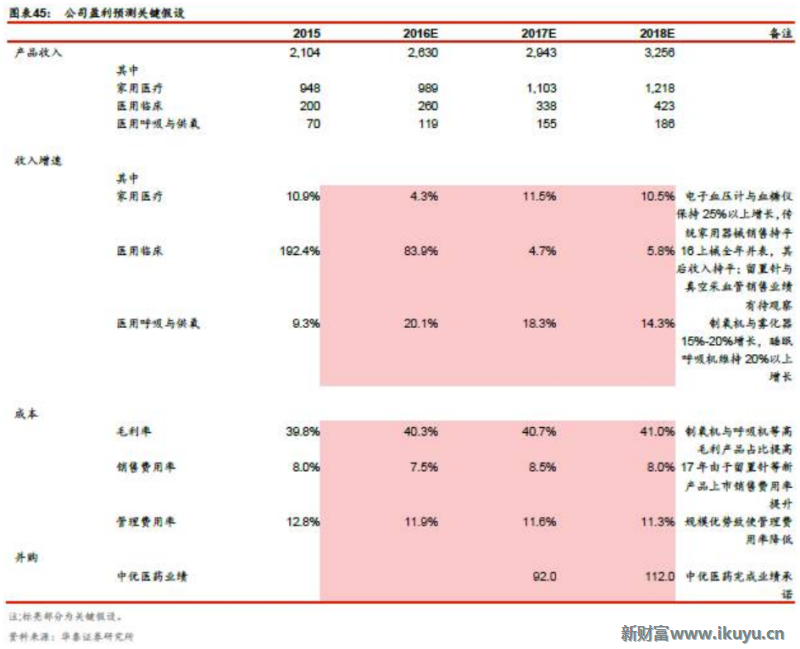

我們預測公司現(xiàn)有主業(yè)2016-18年收入為26.3/29.4/32.6億元,歸母凈利潤為5.0/6.0/6.9億元�。此外,假設(shè)新并購的中優(yōu)醫(yī)藥完成業(yè)績承諾(2017年1月并表)����,則合并歸母凈利潤為5.0/6.5/7.6億元,同比增長36%/30%/16%,當前股價對應(yīng)的估值為41/32/27x�����。公司業(yè)績穩(wěn)定增長��,高管參與增發(fā)彰顯信心(增發(fā)價為30.64元/股)���,未來內(nèi)生外延發(fā)展可期待���,為此,我們首次覆蓋給予公司17年EPS35-40倍估值��,目標價35-40元����,“買入”評級�����。

?

風險提示:耗材招標降價����;醫(yī)院渠道產(chǎn)品推廣不達預期。

?

4.2.1醫(yī)療器械的平臺型企業(yè)

?

公司是國內(nèi)家用醫(yī)療器械的龍頭企業(yè)。在家用器械領(lǐng)域�����,公司共生產(chǎn)50多個品種�,近400多種規(guī)格,是國內(nèi)同行中產(chǎn)品線最豐富的公司�。包括制氧機、電子血壓計���、霧化器等多個產(chǎn)品在國內(nèi)市場占有率處于領(lǐng)先水平�����。公司14年并購了上械集團�,獲得了豐富的醫(yī)用器械與耗材的產(chǎn)品線(>1300張注冊證)�,未來通過開拓醫(yī)院渠道,公司將打造出家用����、醫(yī)用器械營銷平臺。

?

?

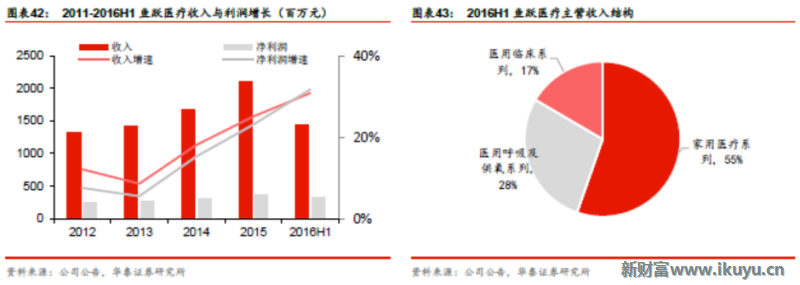

2011-2016H1年公司收入與利潤穩(wěn)健增長���,并形成了家用醫(yī)療�、醫(yī)用臨床、醫(yī)用呼吸與供氧三大業(yè)務(wù)板塊�����。

?

?

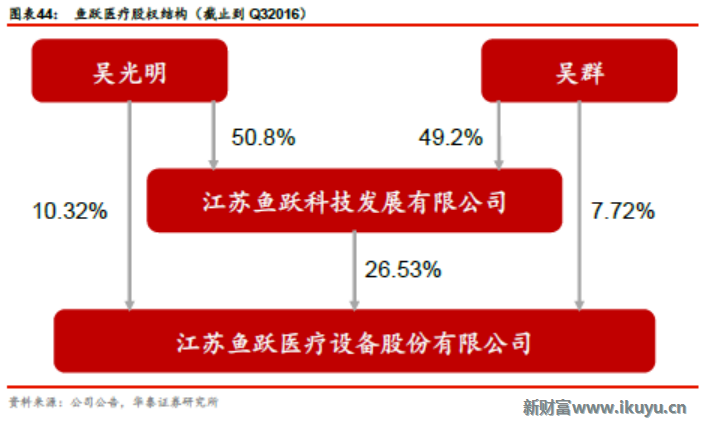

公司的實際控制人是吳光明(與吳群為父子關(guān)系)��,其直接或間接持有魚躍醫(yī)療44.57%的股份����。

?

?

4.2.2重點產(chǎn)品保證公司持續(xù)穩(wěn)健發(fā)展

?

家用醫(yī)療的重點產(chǎn)品是電子血壓計與血糖儀,憑借公司積累的品牌與渠道優(yōu)勢近兩年快速增長�����。由于收入基數(shù)較小�,預計未來幾年仍然將保持20%以上的增長。醫(yī)用臨床收入主要是上械集團的產(chǎn)品貢獻�,我們預計上械16年收入約為6億元,利潤率為10%左右����,遠低于醫(yī)療器械行業(yè)平均20%的凈利率水平��,未來上械利潤端仍有較大的改善空間����,醫(yī)用呼吸與供氧的重點產(chǎn)品為制氧機��、霧化器與睡眠呼吸機����。其中制氧機與霧化器為公司傳統(tǒng)優(yōu)勢產(chǎn)品���,品質(zhì)與品牌得到市場廣泛認可����,預計未來將保持15%-20%的行業(yè)平均增長���。睡眠呼吸機是公司15年新上市的產(chǎn)品��,主要針對患有睡眠呼吸暫停癥的人群��,尤其是阻塞性睡眠呼吸綜合癥(OSAS)患者���,我國約有80%-90%的OSAS患者未被診斷。當前我國家用呼吸機患者滲透率不足1%�����,年銷售增量僅為5萬臺左右,而發(fā)達國家呼吸機在OSAS患者中的滲透率為13%�����,因此睡眠呼吸機在市場前景廣闊���。該產(chǎn)品公司15年銷售約700萬�,16年銷售約3000萬����,未來將持續(xù)高速增長。重點產(chǎn)品的持續(xù)穩(wěn)定增長是公司不斷向前發(fā)展的保障��。

?

?

4.2.3收購中優(yōu)醫(yī)藥增強醫(yī)院渠道產(chǎn)品線

?

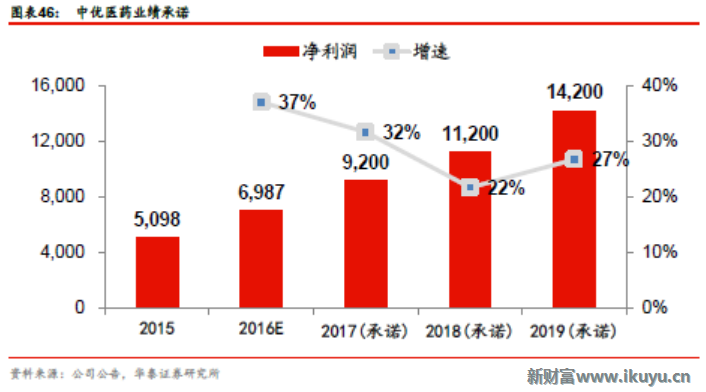

公司在家用醫(yī)療器械渠道已經(jīng)成為絕對龍頭���,下一步的戰(zhàn)略重點是發(fā)展醫(yī)用耗材渠道�。收購中優(yōu)醫(yī)藥是該戰(zhàn)略的推進�。中優(yōu)醫(yī)藥是國內(nèi)醫(yī)院內(nèi)傳染病防控與感染控制細分領(lǐng)域的龍頭企業(yè)。收購不僅能豐富公司在醫(yī)院渠道的產(chǎn)品線�����,而且將實現(xiàn)公司各個臨床產(chǎn)品間的資源共享與促進����,保障公司在醫(yī)用耗材領(lǐng)域的快速擴張。本次交易公司擬出資約6.52億收購中優(yōu)61.6225%股權(quán)����,中優(yōu)2017-19年的承諾業(yè)績?yōu)?,200/11,200/14,200元。并購已經(jīng)在17年1月份完成�,將給公司未來3年的業(yè)績帶來較大增量。醫(yī)用渠道發(fā)展良好�����,未來公司將在該領(lǐng)域持續(xù)的外延并購���,豐富其產(chǎn)品線�����。

?

?

4.2.4發(fā)展穩(wěn)健���,估值有吸引力,給予“買入”評級

?

我們預測公司現(xiàn)有主業(yè)2016-18年收入為26.3/29.4/32.6億元���,歸母凈利潤為5.0/6.0/6.9億元����。此外,假設(shè)新并購的中優(yōu)醫(yī)藥完成業(yè)績承諾�����,則合并歸母凈利潤為5.0/6.5/7.6億元����,同比增長36%/30%/16%,當前股價對應(yīng)的估值為41/32/27x��。公司業(yè)績穩(wěn)定增長�,高管參與增發(fā)彰顯信心(增發(fā)價為30.64元/股),未來內(nèi)生外延發(fā)展可期待���,公司當前PETTM45倍�����,17年P(guān)E32倍�,處于過去三年低點(過去三年P(guān)ETTM與PEForward中樞分別約為60倍與40倍)�。公司估值具有吸引力,重點推薦。

?

?

通過可比公司估值分析�����,魚躍醫(yī)療估值處于行業(yè)平均水平����,但未來凈利潤增速高于行業(yè)平均��,應(yīng)當享受一定的估值溢價����。為此,我們首次覆蓋給予公司17年EPS35–40倍估值�,目標價35–40元,“買入”評級�����。

?

?

43凱利泰:高值耗材平臺型企業(yè)蓄勢待發(fā)

?

投資要點

?

高值耗材平臺型公司估值低���,潛力大

?

公司是國內(nèi)研發(fā)生產(chǎn)椎體成形微創(chuàng)介入手術(shù)系統(tǒng)的龍頭企業(yè)���,通過并購艾迪爾與易生科技,介入骨科植入物與心血管支架領(lǐng)域,從而成為國內(nèi)高值耗材方向跨領(lǐng)域多產(chǎn)品線的平臺型公司����。公司規(guī)模在國內(nèi)高值耗材領(lǐng)域相對較小,核心競爭力不斷增強��,未來發(fā)展?jié)摿Υ蟆?/FONT>

?

重點產(chǎn)品穩(wěn)健增長

?

公司的椎體成形微創(chuàng)介入手術(shù)系統(tǒng)產(chǎn)品具有技術(shù)與品牌的雙重優(yōu)勢���,椎體成形手術(shù)在國內(nèi)存在大量未滿足的需求�。公司產(chǎn)品一方面得益于國內(nèi)手術(shù)量的逐年增長����,另一方面將得益于海外市場的拓展,尤其是公司PKP產(chǎn)品16年獲得日本厚生省批準����,產(chǎn)品17年有望在日本市場放量。此外�,公司的骨科產(chǎn)品與心血管支架產(chǎn)品在各自領(lǐng)域中基數(shù)較小,且有很大的進口替代空間����,未來有望持續(xù)快速增長。

?

收購寧波深策勝博強化渠道整合

?

在國家“兩票制”政策推行的背景下�,器械渠道整合是大勢所趨��。公司通過收購深策勝博使得渠道下沉�����,從而能夠最大化為產(chǎn)品推廣與新產(chǎn)品投放提供條件�����,從而增強公司的競爭優(yōu)勢。

?

內(nèi)生外延前景廣闊��,首次覆蓋�,“增持”評級

?

我們預測公司現(xiàn)有主業(yè)2016-18年收入為5.7/7.0/8.3億元,歸母凈利潤為1.5/2.0/2.3億元�。此外,假設(shè)新并購的深策勝博完成業(yè)績承諾(預計17年2月份并表)�����,則合并歸母凈利潤為1.6/2.4/2.8億元�,同比增長28%/53%/16%,當前股價對應(yīng)的估值為47/31/26倍�����。考慮到公司現(xiàn)有產(chǎn)品線增長潛力好����,體外有多個項目在培育,未來外延發(fā)展值得期待�,我們首次覆蓋,給予公司17年合并業(yè)績后EPS33-37倍估值��,目標價12-14元����,“增持”評級。

?

風險提示:高值耗材招標降價��;器械渠道整合進度低于預期����;體外項目進展不達預期。

4.3.1高值耗材平臺型企業(yè)具有綜合競爭優(yōu)勢

?

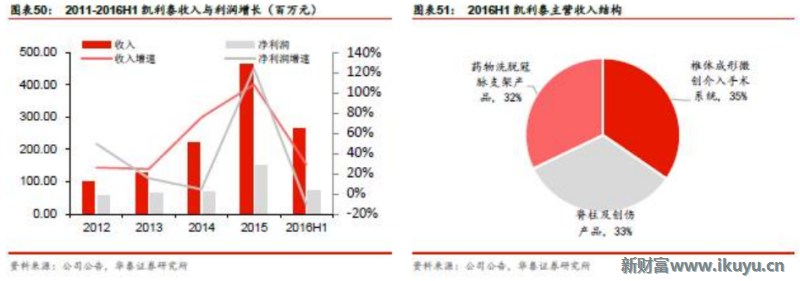

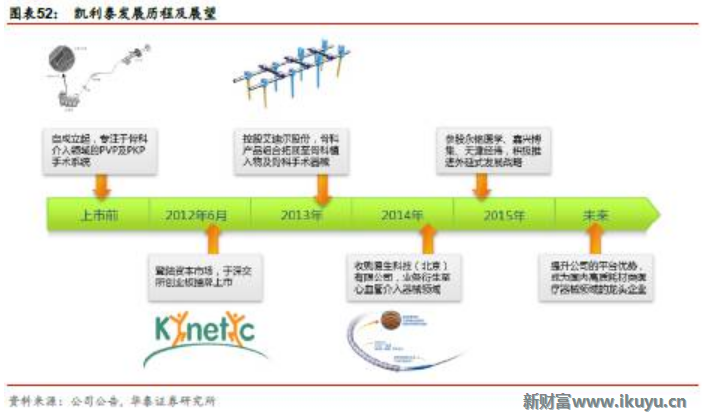

公司是國內(nèi)研發(fā)生產(chǎn)椎體成形微創(chuàng)介入手術(shù)系統(tǒng)的龍頭企業(yè)�����,相關(guān)技術(shù)達到國際先進水平�����,產(chǎn)品遠銷歐洲、日本等規(guī)范市場��。公司在2013���、2014并購艾迪爾與易生科技��,介入骨科植入物與心血管支架領(lǐng)域�,從而成為國內(nèi)高值耗材方向跨領(lǐng)域多產(chǎn)品線的公司�,具有綜合競爭優(yōu)勢。公司收入與利潤過去幾年快速增長��,但相對于高值耗材市場仍然規(guī)模較小���,未來有很大的發(fā)展?jié)摿Α?/FONT>

?

?

4.3.2重點業(yè)務(wù)穩(wěn)健增長

?

公司主要業(yè)務(wù)為骨科(椎體成形微創(chuàng)手術(shù)系統(tǒng)+骨科植入物)和心血管支架兩大類別。

?

4.3.2.1凱利泰骨科業(yè)務(wù)仍有較大市場潛力

?

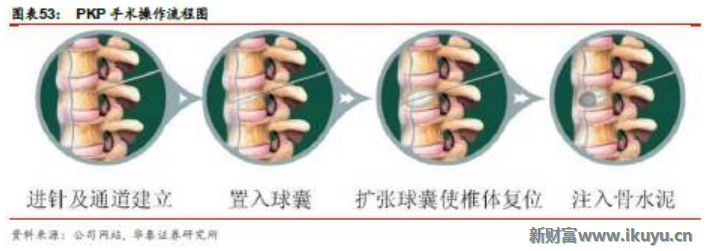

凱利泰骨科主要從事椎體成形微創(chuàng)介入手術(shù)系統(tǒng)的研發(fā)���、生產(chǎn)和銷售�,產(chǎn)品主要用于因骨質(zhì)疏松導致的椎體壓縮性骨折的臨床微創(chuàng)手術(shù)治療�����,具體包括經(jīng)皮椎體成形(PVP)手術(shù)系統(tǒng)和經(jīng)皮球囊擴張椎體后凸成形(PKP)手術(shù)系統(tǒng)�。公司于2013年控股艾迪爾股份�����,將骨科產(chǎn)品擴展到創(chuàng)傷與脊柱植入物領(lǐng)域�����。公司的椎體成形微創(chuàng)介入手術(shù)器械技術(shù)已經(jīng)達到國際先進水平���,16年P(guān)KP產(chǎn)品獲得日本上市許可。凱利泰成為除美敦力外第二家海外公司���,其PKP產(chǎn)品獲準進入日本市場���,顯示其優(yōu)秀的產(chǎn)品質(zhì)量和穩(wěn)定性。公司PKP產(chǎn)品主要覆蓋二級以上高端醫(yī)院��,國內(nèi)市場份額達到30%-40%�����,處于領(lǐng)先地位�����。根據(jù)《骨質(zhì)疏松癥中國白皮書》估算,我國椎體壓縮性骨折每年新發(fā)病約180萬人��,預計到2020年累積發(fā)病人數(shù)將達到約3600萬人����。而目前國內(nèi)每年椎體成形微創(chuàng)手術(shù)量約為2.5萬例左右,市場滲透率還有很大的提升空間���。

?

?

綜合以上分析���,無論是公司具有傳統(tǒng)優(yōu)勢的PKP產(chǎn)品,還是艾迪爾的骨科植入物均有很大的發(fā)展空間�。PKP產(chǎn)品主要在一二線城市的大型醫(yī)院銷售,而艾迪爾的產(chǎn)品主要在二三線城市以及基層醫(yī)院銷售�。艾迪爾與凱利泰產(chǎn)品可以相互注冊,用不同的經(jīng)銷商渠道�,不同的招標定價策略去定位不同的客戶��,從而實現(xiàn)渠道的全覆蓋�����。我們看好公司骨科器械未來的發(fā)展前景��。

?

4.3.2.2凱利泰(易生)心血管支架業(yè)務(wù)快速成長

?

凱利泰14年收購易生科技進入心血管支架領(lǐng)域。易生科技自主研發(fā)的產(chǎn)品“愛立(Tivoli)藥物洗脫冠脈支架系統(tǒng)”作為“鉻合金支架平臺+生物可降解載體/無載體”的第三代藥物支架���,能夠大幅提高支架的機械性能��、生物相容性���、藥物控釋性能,顯著降低了晚期血栓問題對支架安全性的影響�����。易生進入上市公司體內(nèi)后憑借平臺與渠道的優(yōu)勢不斷擴大中標區(qū)域從而快速增長�����。易生科技目前在心血管支架領(lǐng)域的基數(shù)較低(市場份額不到5%)�����,未來有望持續(xù)高速增長���。

?

?

?

4.3.3收購寧波深策勝博強化渠道整合

?

在國家“兩票制”政策推行的背景下�����,器械渠道整合是大勢所趨��。公司通過收購深策勝博使得渠道下沉��,從而能夠最大化為產(chǎn)品推廣與(研發(fā)及并購的)新產(chǎn)品投放提供條件��,從而增強公司的競爭優(yōu)勢���。深策勝博承諾2017-21年歸母凈利潤不低于4000萬元����、4200萬元����、4410萬元、4631萬元����、和4863萬元。

?

4.3.4內(nèi)生外延前景廣闊�����,首次覆蓋�,“增持”評級

?

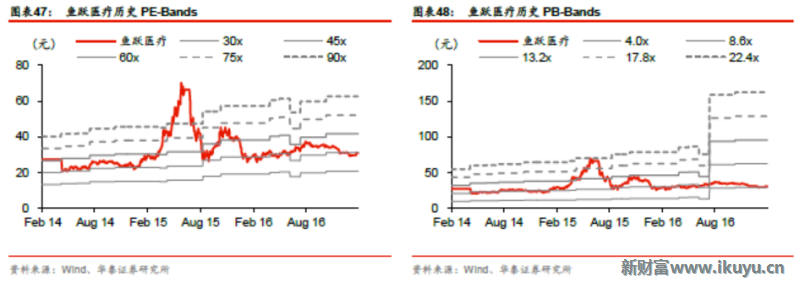

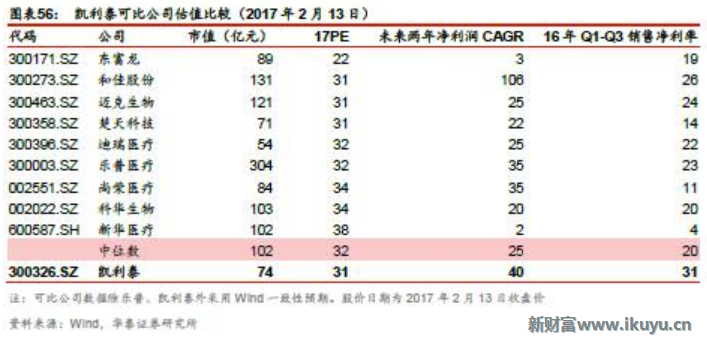

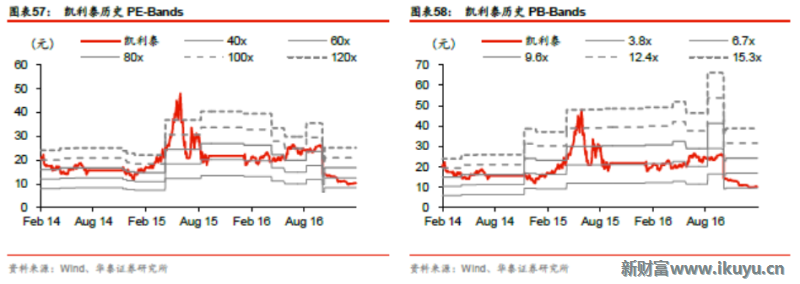

我們預測公司現(xiàn)有主業(yè)2016-18年收入為5.7/7.0/8.3億元,歸母凈利潤為1.5/2.0/2.3億元���。此外����,假設(shè)新并購的深策勝博完成業(yè)績承諾(預計17年2月份并表)�����,則合并歸母凈利潤為1.6/2.4/2.8億元����,同比增長28%/53%/16%,當前股價對應(yīng)的估值為47/31/26倍���?�?紤]到公司現(xiàn)有產(chǎn)品線增長潛力好�����,體外有多個項目在培育���,未來外延發(fā)展值得期待����。公司當前PETTM49倍�,17年P(guān)E31倍,處于過去三年低點(過去三年P(guān)ETTM與PEForward低點分別約為60倍與50倍)���。

?

通過可比公司估值分析��,凱利泰估值處于可比公司平均水平��,但未來凈利潤增速與銷售凈利率遠高于行業(yè)平均�����,應(yīng)當享受一定的估值溢價����。為此���,我們首次覆蓋��,給予公司17年合并業(yè)績后EPS33–37倍估值�����,目標價12–14元�����,“增持”評級��。

?

?

?

?

風險提示:高值耗材招標降價���;器械渠道整合進度低于預期;體外項目進展不達預期�����。(完)

?

股市有風險�,投資需謹慎。本文僅供受眾參考���,不代表任何投資建議�,任何參考本文所作的投資決策皆為受眾自行獨立作出��,造成的經(jīng)濟�����、財務(wù)或其他風險均由受眾自擔。

?